会社の経理・総務では、年末調整の事務手続きが終わったら、次は法定調書の作成や提出などの事務手続きがあります。この法定調書とはどのようなものなのでしょうか?今回は法定調書や法定調書合計表について解説します。

法定調書とは?法定調書の目的や役割は?

法定調書とは、所得税法、相続税法、租税特別措置法などの法律で税務署に提出することが義務づけられている書類で、全部で60種類(2020年9月現在)あります。法定調書の種類毎に法律で決められている提出要件にあたるときは、税務署に提出しなければなりません。

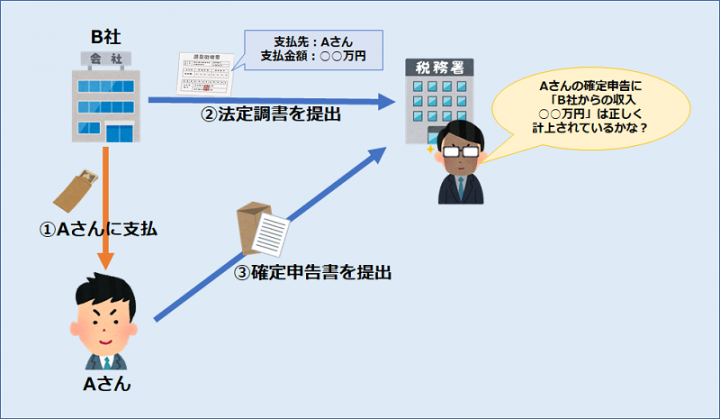

法定調書の多くは、お金を支払った側が、誰に、どのような目的で、いくらを支払ったかを記載して税務署に提出するものです。法定調書が提出されることによって、税務署は、お金を受け取った側が適正に申告して税金を納めているかどうかをチェックすることができるようになるのです。

法定調書の種類によっては、提出しなかったときにペナルティが設けられているものもあります。重いペナルティでは、懲役や罰金といった刑罰が設けられているものもあります。どのような場合に法定調書が必要なのかはしっかりと理解しておく必要があるでしょう。

ここでは所得税法に規定される主な法定調書をご紹介します。

すべての法定調書を知りたい方は国税庁のウェブサイトをご覧ください。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/01.htm

所得税法に規定される主な法定調書

法定調書の中でも、会社(事業主)がよく関係してくるのは所得税法に規定される法定調書です。この所得税法に規定される主な法定調書には次のようなものがあります。

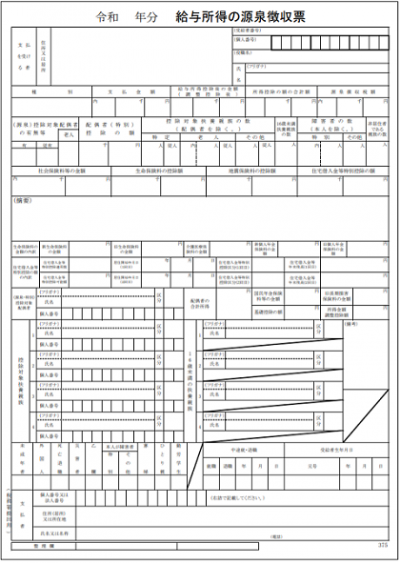

1.給与所得の源泉徴収票(給与支払報告書)

給与を支払っている場合に、従業員等(給与の支払いを受ける者)に対して交付します。一定の場合には税務署にも提出する必要があります。また、従業員等の住所地の市区町村役所に、源泉徴収票とほぼ同じ内容が記載された「給与支払報告書」を提出します。

【提出時期】

翌年1月31日まで。

退職者分は退職後1か月以内。ただし、一年間の退職者分を取りまとめて翌年1月31日までに提出することも可。

【提出範囲】

(年末調整をしたもの)

・法人の役員や役員であった人に対する給与等で、年間150万円超を支払った場合

・弁護士、司法書士、公認会計士、税理士等に対する給与等で、年間250万円超を支払った場合

・上記以外の人に対する給与等で、年間500万円超を支払った場合

(年末調整をしていないもの)

・退職した人などに対する給与等で、年間250万円超(役員は50万円超)を支払った場合

・給与等が年間2,000万円超で年末調整をしなかった場合

・乙欄、丙欄の適用者等に対する給与等で、年間50万円超を支払った場合

なお、市区町村役所に提出する「給与支払報告書」は、原則として、退職者も含む全ての受給者のものを提出する必要があります。

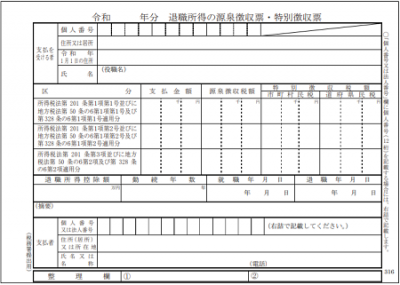

2.退職所得の源泉徴収票・特別徴収票

退職金等を支払った場合に発行する書類です。本人には退職後1カ月以内に必ず交付しなければなりません。

また、一定の場合には「源泉徴収票」を税務署へ、「特別徴収票」を受給者の住所地の市区町村役所にも提出します。

【提出時期】

退職後1か月以内。ただし、一年間の退職者分を取りまとめて翌年1月31日までに提出することも可。

【提出範囲】

法人の役員(相談役、顧問等を含む)に退職手当等を支払った場合に税務署と市区町村役所への提出が必要です。

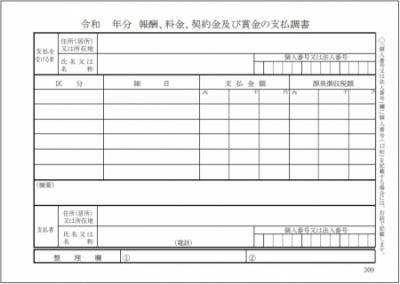

3.報酬、料金、契約金及び賞金の支払調書

一般的に、この「報酬、料金、契約金及び賞金の支払調書」のことを、「支払調書」と略して呼んでいます。原稿料、講演料、弁護士・税理士・コンサルタント等の専門家に対する報酬など対象となる業種に対して支払いをした場合に、作成する必要があります。本人(支払いを受けた人)への交付義務はありませんが、これがあると確定申告をするときに便利ですから、交付してあげるとよいでしょう。

【提出時期】

翌年1月31日まで

【提出範囲】

提出範囲は相手先の業種によって異なります。

外交員、集金人等に対する報酬、料金・・・年間50万円超支払った場合

ホステス、コンパニオン等に対する報酬、料金・・・年間50万円超支払った場合

広告宣伝のための賞金・・・年間50万円超支払った場合

原稿料、講演料、弁護士、税理士などの専門家に対する報酬、料金・・・年間5万円超支払った場合 など

【注意点】

法人に支払われる報酬などは源泉徴収の対象とはなりませんが、提出が必要な場合に該当する場合は、この支払調書を提出しなければなりません。

4.不動産の使用料等の支払調書

不動産等の使用料(賃借料、権利金、更新料など)を支払った場合に作成します。

【提出時期】

翌年1月31日まで

【提出範囲】

法人と不動産業を営む個人が支払った不動産の使用料等で、同一の方に対する支払金額が年間15万円超の場合に提出が必要です。なお、不動産の使用料等を法人に支払っている場合は、権利金、更新料等のみを提出します。

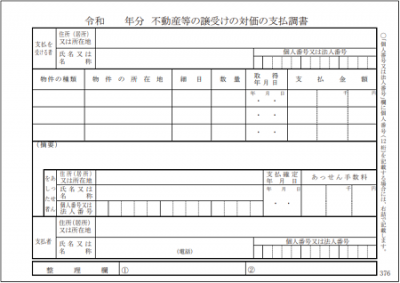

5.不動産等の譲受けの対価の支払調書

不動産等を購入し、対価を支払った場合に作成します。

【提出時期】

翌年1月31日まで

【提出範囲】

法人と不動産業を営む個人が支払った譲渡対価で、同一の方に対する支払金額が年間100万円超の場合に提出が必要です。

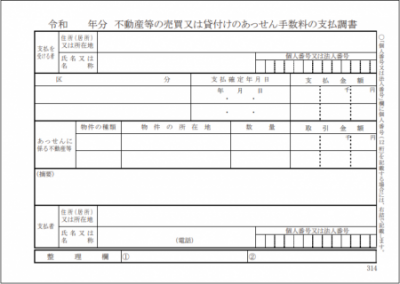

6.不動産等の売買又は貸付けのあっせん手数料の支払調書

不動産等の売買や賃貸をして、あっせん手数料(仲介手数料等)を支払った場合に作成します。

【提出時期】

翌年1月31日まで

【提出範囲】

法人と不動産業を営む個人が支払った仲介手数料等で、同一の方に対する支払金額が年間15万円超の場合に提出が必要です。

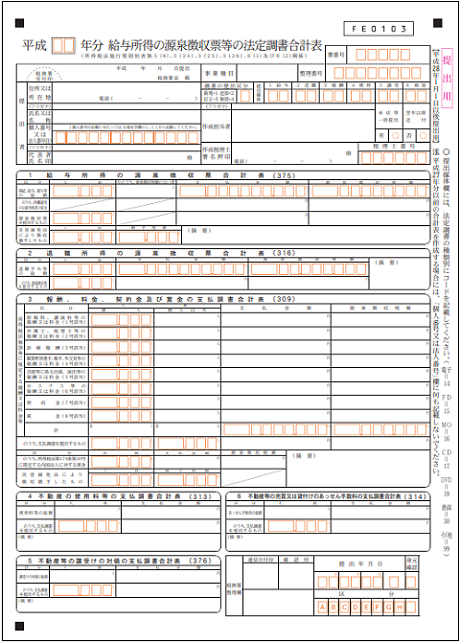

7.給与所得の源泉徴収票等の法定調書合計表

法定調書を税務署に提出する場合は、「給与所得の源泉徴収票等の法定調書合計表」(法定調書合計表)を作成して添付しなければなりません。これは提出する法定調書の総括表のような意味合いを持つものです。

まとめ

所得税法に規定される主な法定調書について解説しました。会社が提出する必要がある法定調書はここで紹介しているものに限られませんから注意してください。